雇用調整助成金の取り扱いについて

1, はじめに

雇用調整助成金を受けられているかたは多いかと思います。助成金ですので、収入に計上しなければなりませんが、いつの時点で計上したらいいのでしょうか。

計上時期を国税庁が示していますので確認していきましょう。

2, 収益計上時期

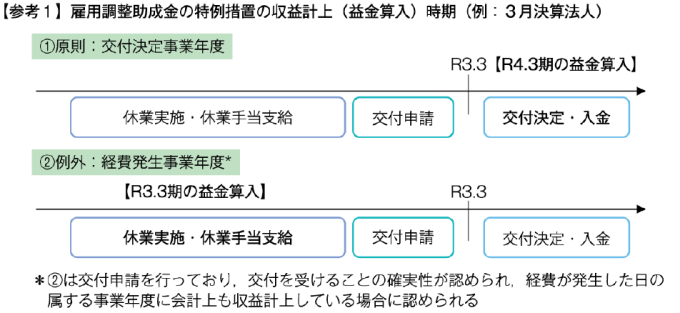

原則としては、助成金の交付決定がされた日の属する年の収益として計上するになりますが、経費を補填するために交付を受ける場合については、その経費が発生する年に収益計上することも認められています。

事前に休業等計画届を提出する雇用調整助成金の「一般措置」では、休業実施年度に益金算入する一方、休業等計画の提出が不要の「特例措置」では、交付決定日の属する事業年度に益金算入することが原則となります。

特例措置においても、休業を実施し休業手当が生じた事業年度に会計上収益計上している等一定の場合は、税務上も同事業年度に益金算入することを認められています。

3, 所得拡大促進税制の適用判定上は休業等の実施事業年度にて控除

所得拡大促進税制の適用判定で問題が発生します。

所得拡大促進税制には、賃金要件があり、要件計算の基礎となる「給与等」には休業手当も含まれています。また、給与等に充てるため「他の者から支払を受ける金額」がある場合には、その金額を控除することが求められています。つまり、雇用調整助成金が、この他の者から支払を受ける金額に該当します。

特に問題となるのは、「特例措置」による場合の控除です。

例えば、①休業等の事実があった日の属する事業年度が当期、②交付決定日の属する事業年度が翌期となるケースの場合、所得拡大促進税制の適用判定における控除のタイミングは、①になります。

したがって、「特例措置」により雇用調整助成金の支給を受け、その益金算入が翌期であっても、所得拡大促進税制の適用判定における控除は当期で行うことになります。

4, 令和3年改正で、所得拡大促進税制の適用判定で変更

令和3年度の税制改正で、所得拡大促進税制の適用判定で、雇用調整助成金は控除しないことになります。

この改正で、「給与等に充てるため他の者から支払を受ける金額」の範囲が明確化されるとともに、給与等から雇用調整助成金等を控除せずに適用判定を行うことになります。

5, 最後に

雇用調整助成金の支給を受けられているクリニックは多いかと思います。収益に計上することもそうですが、その他の税制にも影響を与えるものになりますので、ご紹介させていただきました。

どの程度影響があるか、また、ご不明な点は、弊社担当者にお聞きいただけたらと思います。

- 病院・クリニックの方へ

- 歯科の方へ

- 新規開業をお考えの方へ

- 医療法人設立をお考えへ

- 事業承継・相続・売却をお考えの方へ

グループのサービスご紹介