住宅取得等資金に関する贈与税の非課税措置

1.はじめに

今回は住宅取得等の資金に関する贈与税の非課税措置についてご説明いたします。

父母や祖父母などからご自分用で居住用の新築家屋の取得、または増改築等をするための金銭の贈与を受けた場合、一定の要件の下で非課税限度額までの金額の贈与税が非課税となる制度があります。

贈与税が非課税となる金額の限度額は、契約日、住宅の基準の適否、含まれる消費税の税率で異なりますが、ここでは税制改正部分を加味し、消費税も10%前提でのご紹介となります。

※令和3年4月1日から12月31日までの贈与に適用されます。

非課税限度額

省エネ等住宅に該当の場合・・・1,500万円

上記以外の場合・・・1,000万円

2.適用の要件

受贈者の主な要件

○贈与を受けた時に贈与者の直系卑属であること。

○贈与を受けた年の1月1日において、20歳以上であること

○合計所得金額が2,000万円以下であること。(対象となるマイホームの床面積が50㎡未満の場合は1,000万円以下が要件)

○親族等近親者からの贈与でないこと。

○ 贈与を受けた年の翌年の3月15日までに住宅資金を全額充てて住宅用の家屋の新築等をして住んでいること(同日までに住めない場合は遅滞なく済むことが確実であると見込まれること)

住宅用の家屋の新築もしくは取得要件

○新築又は取得した住宅用の家屋の登記簿上の床面積が40㎡以上240㎡以下であること。

○住宅が新築若しくは一定基準内の中古であること。

中古の基準

✓築20年以内(耐火建築物は25年以内)

✓一定の耐震基準を満たしているもの。

✓上記に該当しない場合で耐震改修を行うことで耐震基準を満たすことが証明されたもの。

今回の税制改正で床面積の要件が40㎡以上に引き下げられた事によって、一人暮らし用のマンション等の取得にも活用できるようになりました。(所得要件1,000万円以下に注意)

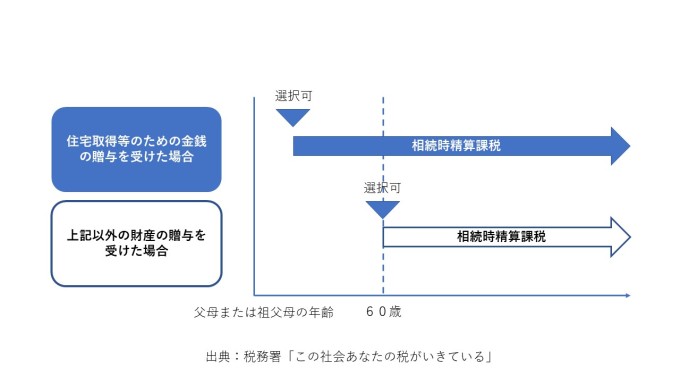

この制度適用後の残額に暦年課税では基礎控除110万円を適用することができ(控除できる金額が最大で1,610万円になります)、相続時精算課税制度では、特別控除2,500万円が適用できます。(控除後の金額に一律20%課税)

3.最後に

相続時精算課税の適用については原則として父母・祖父母からの贈与に限られ、この制度を適用した金額は、贈与者が亡くなった時の相続の課税価格に加算されますので、諸条件を確認し、別途検討する必要がありますので、ご留意ください。

- 病院・クリニックの方へ

- 歯科の方へ

- 新規開業をお考えの方へ

- 医療法人設立をお考えへ

- 事業承継・相続・売却をお考えの方へ

グループのサービスご紹介