従業員にコロナ感染対策費を支給した際の「所得税」「法人税」の取り扱い方

1.はじめに

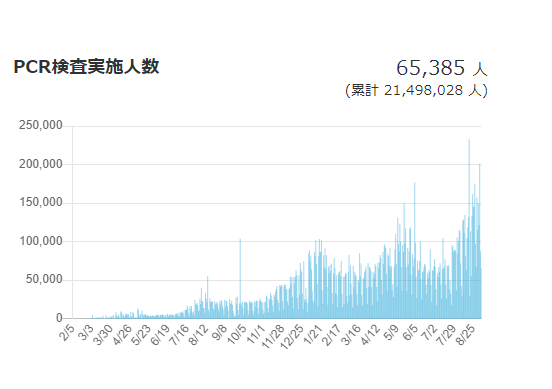

依然新型コロナ感染者数が増加しています。感染者数が前年と比べても増加傾向に有り、PCR検査を受ける方がそれ以上に増えてきています。今回は、PCR検査や院内消毒など企業が従業員の感染予防対策費用を負担した場合の所得税・法人税の取扱いについてご紹介します。

厚生労働省HPより(9月7日時点)

2.企業が従業員の感染予防対策費用を負担した場合の取り扱い

〔令和3年5月31日追加〕

所得税の取り扱い

①マスク、石鹸、消毒液、消毒用ペーパー、手袋などの消耗品の購入費

〇 勤務時に使用する通常必要なマスク等の消耗品費など業務のために通常必要な費用について、その費用を精算する方法(従業員からその費用に係る領収証等の提出を受けて、その費用を精算する方法(以下同じ))により、企業が従業員に対して支給する一定の金銭については、従業員に対する給与として課税されません。これは、企業がマスク等を直接配付する場合も同様です。

〇 ただし、勤務とは関係なく使用するマスク等の消耗品費など業務のために通常必要な費用以外の費用について支給するものや、従業員の家族など従業員以外の者を対象に支給するもの、予め支給した金銭について業務のために通常必要な費用として使用しなかった場合でもその金銭を企業に返還する必要がないもの、(例えば、企業が従業員に対して毎月5,000円を渡切りで支給するもの(以下同じ))は、従業員に対する給与として課税対象となります。

②従業員の自宅に設置する間仕切り、カーテン、椅子、机、空気清浄機などの備品の購入費

〇 テレワークを行うための環境整備費用など業務のために通常必要な費用について、その費用を精算する方法により、企業が従業員に対して支給する一定の金銭については、従業員に対する給与として課税されません。(備品の所有権を従業員が有するものは除く)

また、企業が所有する備品を専ら業務に使用する目的で従業員に貸与する場合には、従業員に対する給与として課税されません。

〇 ただし、勤務とは関係なく使用する電化製品など業務のために通常必要な費用以外の費用について支給するものや、 予め支給した金銭について業務のために通常必要な費用として使用しなかった場合でもその金銭を企業に返還する必要がないもの、備品の所有権を従業員が有するもの(貸与ではなく支給)は、従業員に対する給与として課税対象となります。

③感染が疑われる場合のホテル等の利用料・ホテル等までの交通費など

〇 職場以外の場所で勤務することを企業が認めている場合のその勤務に係る通常必要な利用料、交通費など業務のために通常必要な費用について、その費用を精算する方法又は企業の旅費規程等に基づいて、企業が従業員に対して支給する一定の金銭については、従業員に対する給与として課税されません。(企業がホテル等に利用料等を直接支払う場合も同様)

〇 ただし、従業員が自己の判断によりホテル等に宿泊した場合の利用料など業務のために通常必要な費用以外の費用について支給するものや、予め支給した金銭について業務のために通常必要な費用として使用しなかった場合でもその金銭を企業に返還する必要がないものは、従業員に対する給与として課税対象となります。

④PCR検査費用、室内消毒の外部への委託費用など

〇 企業の業務命令により受けたPCR検査費用や、テレワークに関連して業務スペースを消毒する必要がある場合の費用など業務のために通常必要な費用について、その費用を精算する方法により、企業が従業員に対して支給する一定の金銭については、従業員に対する給与として課税されません。(企業が検査機関や委託先等に費用を直接支払う場合も同様)

〇 ただし、従業員が自己の判断により受けたPCR検査費用や、従業員が自己の判断により支出した消毒費用など業務のために通常必要な費用以外の費用や、予め支給した金銭について業務のために通常必要な費用として使用しなかった場合でもその金銭を企業に返還する必要がないものは、従業員に対する給与として課税対象となります。

法人税の取り扱い

〇 ご質問の費用の支給に係る企業の法人税の課税関係については、原則として、消耗品費、旅費交通費等や給与として損金の額に算入できることとなります。

以上のように但書がある部分に関しては

個々のケースの具体的な内容をみて判断することとなりますので、事前に所轄の税務署か税理士へ相談をされて下さい。

- 病院・クリニックの方へ

- 歯科の方へ

- 新規開業をお考えの方へ

- 医療法人設立をお考えへ

- 事業承継・相続・売却をお考えの方へ

グループのサービスご紹介