退職所得課税の適正化について

1,はじめに

今回は、2022年以後に適用が開始される税制改正の中で、退職所得課税の適正化について解説致します。

退職所得とは

退職所得とは、退職により勤務先から受ける退職手当などの所得をいい、社会保険制度などにより退職に基因して支給される一時金、適格退職年金契約に基づいて生命保険会社又は信託会社から受ける退職一時金なども退職所得とみなされます。

また、労働基準法第20条の規定により支払われる解雇予告手当や賃金の支払の確保等に関する法律第7条の規定により退職した労働者が弁済を受ける未払賃金も退職所得に該当します。(国税庁HPより抜粋)

2,退職所得課税の適正化

退職所得課税は、原則として

(収入金額-退職所得控除額)×2分の1

として計算されておりましたが、多額の退職金を短期間で受け取る「天下り」が社会問題となった事を受け、2012年度の税制改正で役員勤続年数が5年以下の法人役員の役員退職手当等について、退職所得を計算する際に「2分の1」課税の適用が無くなりました。

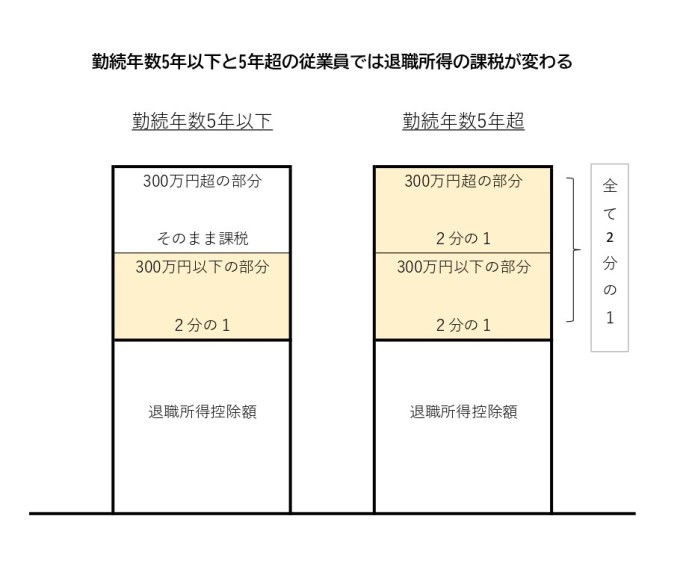

今回の改正では、昨今の雇用流動化を踏まえ、勤続年数が5年以下の従業員に対する退職手当等についても(短期退職金等)についても制限が加えられる事になりました。

具体的には、2022年以降の退職手当等の収入金額から退職所得控除額を控除した残額のうち、300万円を超える部分について2分の1課税を適用しない事となります。例えば勤続5年で退職した従業員が退職金1000万円を受け取った場合の所得税は、改正前と改正後では税額が2倍以上に跳ね上がり、住民税も高額となるため注意が必要です。

3,具体的な計算例

上記の事例について具体的に所得税を試算してみます。(2021年6月現在の税制によります)

◆勤続5年超の場合

税額=(収入金額-退職所得控除額)×2分の1

※退職所得控除額:勤続20年まで、1年につき40万円、

20年超、1年につき70万円(20年超部分)+800万円

改正前 課税退職所得金額

{1000万円-40万円×5年}×2分の1=400万円

(400万円×税率20%-42.75万円)×1.021=約38万円

改正後 課税退職所得金額

{1000万円-(40万円×5年)}=800万円、

800万円のうち300万円は2分の1が適用され、残りの500万円を加え合計650万円

(650万円×税率20%-42.75万円)×1.021=約89万円

所得税額(1.021は復興特別所得税)

各々住民税率10%を加味しますと合計で約76万円の差額が生じます。

4,最後に

今回の改正内容を図にしてみました。

上記より、直近にて退職金の支給を検討している場合、今年度中に支給した方が賢明なケースが出てくるかもしれません。

- 病院・クリニックの方へ

- 歯科の方へ

- 新規開業をお考えの方へ

- 医療法人設立をお考えへ

- 事業承継・相続・売却をお考えの方へ

グループのサービスご紹介