補助金の受給時に活用できる会計処理「圧縮記帳」とは?

1.はじめに

現在、コロナ禍の経済対策として様々な補助金・助成金(以下、補助金)が用意されています。補助金は、医院経営をする上で大きな支援となりますが、補助金も保険収入や自由診療収入と同じ「収益」として認識します。そのため受給した補助金には当然、税金がかかることになります。もし、個人事業(税率が所得税・住民税合計55%)の先生が、200万円の補助金を受給した場合、110万円の所得税、住民税の納付が必要です。結局手元に残るのは90万円のみで補助金受給の効果が減ってしまうことになります。こんな時に活用を検討するのが「圧縮記帳」という会計処理です。

2.圧縮記帳とは?

圧縮記帳とは、補助金受給時にかかる税金を将来に繰り延べる会計処理です。会計処理方法としては、「直接減額方式」と「積立金方式」の2つ方法がありますが、今回は直接減額方式で説明をします。例えば240万の補助金を受給し、300万の医療機器を購入し、圧縮記帳を行った際の会計処理(直接減額方式)は下記の通りです。

固定資産圧縮損 240万 / 器具備品 240万

この会計処理を行うことにより補助金の収益240万を固定資産圧縮損240万で相殺し、補助金受給時の税金負担を0にすることができます。

次に下記の条件下で補助金を受給した時に①圧縮記帳を行った場合と②圧縮記帳を行わなかった場合の税額の比較をしてみます。

・300万の医療機器(耐用年数:6年)

・補助金受給額:240万

・所得税・住民税率合計:55%

・減価償却の方法:定額法

① 圧縮記帳を行わなかった場合

現 金 預 金 240万 / 補助金収入 240万

器 具 備 品 300万 / 現 金 預 金 300万

減 価 償 却 費 50万 / 器 具 備 品 50万

この時の課税所得と税金は次の通りです。

補助金収入240万-減価償却費50万=課税所得190万

課税所得190万×税率55%=税金104.5万

② 圧縮記帳を行った場合

現 金 預 金 240万 / 補助金収入 240万

器 具 備 品 300万 / 現 金 預 金 300万

固定資産圧縮損 240万 / 器 具 備 品 240 万

減 価 償 却 費 10万 / 器 具 備 品 10 万

この時の課税所得と税金は次の通りです

補助金収入240万-固定資産圧縮損240万-減価償却費10万=課税所得△10万円

課税所得マイナスのため税金は0円です。

上記のように圧縮記帳をするか、しないかで補助金受給年度の税金が104.5万円変わります。つまり、お金を104.5万円多く手元に残すことができるということです。

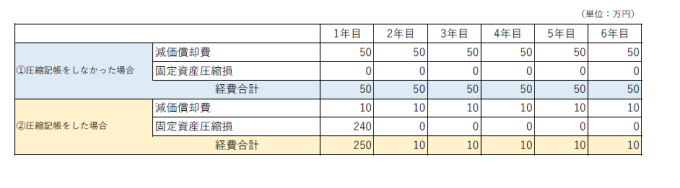

3.圧縮記帳はあくまでも課税の繰り延べ

上記、具体例を比較すると圧縮記帳は是非行った方が良いと考えてしまいますが、圧縮記帳はあくまでも課税の繰り延べ(補助金に係る税金が免除されるわけではなく、税金を負担する年度を遅らせているだけ)であるという点を理解しておかなければなりません。次に示す表は、圧縮記帳をした場合としなかった場合の経費の比較表です。

このように圧縮記帳をした場合、将来における経費が減少してしまいます。経費が減少するということは、2年目以降の税金が増えるということです。つまり、圧縮記帳は税金を納付しないための会計処理ではなく、納付するのを遅らせるための会計処理ということです。もし、2年目以降に1年目より課税所得が増え、税率が上がることが予見されているのであれば、あえて圧縮記帳は行わず、2年目以降の減価償却費を残しておくという判断も必要になります。

4.最後に

圧縮記帳は補助金の受給効果を高めるという点で検討が必要ですが、検討に際しては今後の所得が増える可能性など、医院の置かれている状況を踏まえて活用することをおすすめします。

- 病院・クリニックの方へ

- 歯科の方へ

- 新規開業をお考えの方へ

- 医療法人設立をお考えへ

- 事業承継・相続・売却をお考えの方へ

グループのサービスご紹介