今年の年末調整から配偶者控除が変わると聞きました。どのように変わるのでしょうか?

年に一回、給与の源泉徴収を総決算し、所得税を確定するために、年末調整が行われます。今年もいよいよその時期が近づいてきました。ご存知の方もいらっしゃるとは思いますが、平成30年から配偶者控除及び配偶者特別控除の取り扱いが変更されました。

本稿で、それぞれがどのように変わったのか確認していきましょう。

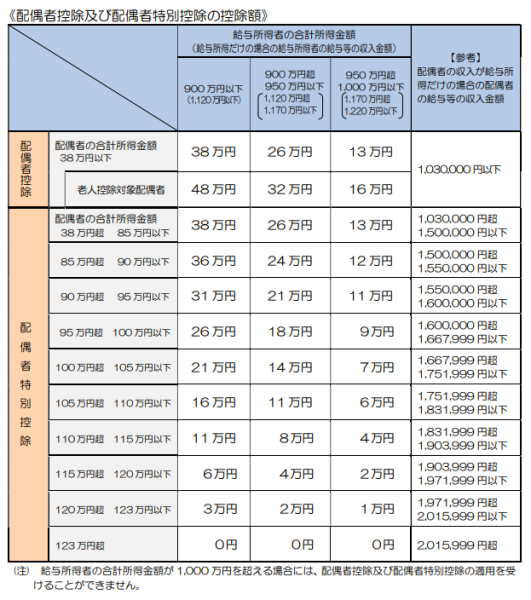

配偶者控除及び配偶者特別控除の控除額の改正

平成29年までは、納税者本人の所得は判定に影響がなく、配偶者の所得金額が38万円以下(給与所得のみの方であれば年収103万円以下)であれば、38万円の配偶者控除を受けることができました。また、仮に配偶者の所得が38万円を超えたとしても、76万円(給与所得のみの方であれば年収141万円)までは段階的に控除額が逓減していく配偶者特別控除を受けることができました。

しかし、平成30年からたとえ配偶者の所得がゼロでも、納税者本人の合計所得金額が900万円(給与所得のみの方であれば、年収1,120万円)を超えると配偶者子所が減額され、合計所得金額が1,000万円(給与所得のみの方であれば年収1,220万円)を超える方については、配偶者控除、配偶者特別控除ともに、適用を受けられなくなってしまいました。

これらの改正により、納税者本人に相当程度稼ぎがある方は控除が受けられなくなり増税になりますが、納税者本人の年収が1,120万円いかで、配偶者がパートで働いている共働き世帯の方については、配偶者の方がパートでより多く稼いでいても控除の対象にできるようになりました。

具体的な控除額は、次頁の表のとおりとなります。

出展:国税庁ホームページ

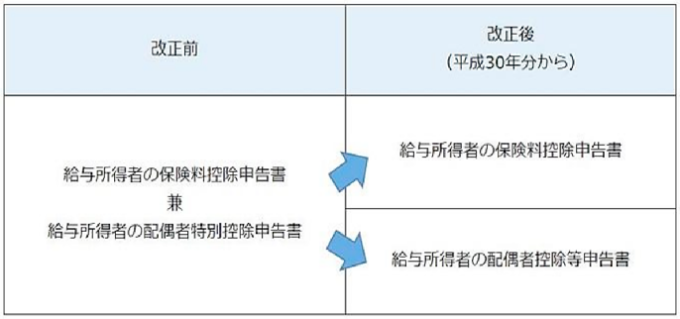

各種様式の変更

年末調整で記載をしていただく資料についても様式が変更されています。

昨年までは保険料控除申告書と配偶者特別控除申告書が一つの様式でしたが、平成30年からこの様式が二つに分かれます。

その結果、記入していただく様式は、①給与所得者の扶養控除等(異動)申告書、②給与所得者の配偶者控除等申告書、③給与所得者の保険料控除申告書の三様式となります。

新様式として準備されている、給与所得者の配偶者控除等申告書には、本人と配偶者の所得の見積額を算出しなければなりません。

本人、配偶者の所得が給与のみである場合は、配偶者控除等申告書の裏面に給与所得の算出方法が記載してあるので、そちらを参照していただければ算出可能かと思います。

その他の所得がある場合は、昨年の確定申告書を参考に記載していただく必要があります。

出展:国税庁ホームページ

配偶者控除及び配偶者特別控除の改正は、所得の判定が複雑になったため、若干難しく感じられるかもしれません。詳細は、弊社担当者までお問い合わせください。

- 病院・クリニックの方へ

- 歯科の方へ

- 新規開業をお考えの方へ

- 医療法人設立をお考えへ

- 事業承継・相続・売却をお考えの方へ

グループのサービスご紹介