贈与税の基本

Contents

- 1, はじめに

- 2, 贈与税が発生する場合

- 3, 贈与税の注意点

- 注意点1

- 注意点2

- 注意点3 金銭のやり取り以外で贈与税が発生する場合(みなし贈与)、当人同士に贈与の意図がなかったとしても贈与とみなされてしまう場合があります。 代表的なものは下記のような取引です。 ■ 時価より著しく低い価額で財産を渡す 例)相場で5,000万の不動産を1,000万で売った ■ 債務の免除 例)貸していた500万を返さなくてもいい事にした 4, 贈与の特例制度 国は父母、祖父母から消費の活発な子・孫世代への資産移転を促すために様々な優遇制度を設けています。 住宅取得等資金の贈与の特例(平成27年1月1日から令和3年12月31日までの贈与)

- 贈与税の配偶者控除

- 相続時精算課税制度

- 教育資金の一括贈与

- 結婚・子育て資金の一括贈与

- 5, 最後に

1, はじめに

自分が亡くなる前に配偶者や子、孫に財産を渡しておきたいという思いから、いわゆる「生前贈与」をする方がいらっしゃいます。しかし、安易に財産の名義を変更してしまったばかりに思いがけず多額の税金(贈与税)が発生してしまったという事例が後を断ちません。仕組みや贈与の特例を知っていれば、無税若しくは低額の贈与税で効率的に自分が財産を渡したい人に財産を移す事が出来ます。

今回は、贈与税の仕組みと贈与の特例をいくつか紹介します。

◆ 贈与税の目的 ◆

贈与税は、相続税逃れを防ぐために作られた税金です。もし相続税しか制度がなければ、亡くなる直前に財産を全て親族、知人に渡してしまえば相続税は全くかからなくなってしまいます。相続税の補完的な役割をしています。

2, 贈与税が発生する場合

贈与税は年間110万円までは無税です(暦年課税といいます)。この110万を贈与税の基礎控除といいます。この基礎控除110万円を超える財産を受け取った場合、贈与税が発生する事になります。

税率は下記表の通りですが、2015年の改正により直系への贈与は一般の贈与に比べ幾分軽減されるようになっています。

20歳以上の方が直系尊属から贈与を受けた場合の税率(特別税率)

例)祖父母から孫へ、両親から子へ等

上記以外から贈与を受けた場合の税率(一般税率)

3, 贈与税の注意点

注意点1

贈与は当事者間で「あげました」「もらいました」という双方の合意がなければ成立しません。よくあるのは、子供や配偶者のために内緒で子供名義の預金をしているケースです。あげる側は良かれと思ってしていても贈与を受ける側がその事を知らなければ贈与は成立しません。子供などから名義を借りているだけで実質は自分のお金、いわゆる名義預金として扱われます。これは相続税の税務調査で度々指摘される事項ですので注意が必要です。贈与を行う際は面倒でも贈与契約書を作成し、双方の署名押印をしておく事をお勧めします。

注意点2

基礎控除の110万円は、1月1日から12月31日までにもらった贈与財産の合計額から控除します。

例えばお父さんから100万、お母さんから100万を贈与で受け取った場合、それぞれが110万以内だから贈与税がかからないとなるのではなく、200万-110万=90万に対して贈与税の計算をすることになります。

注意点3

金銭のやり取り以外で贈与税が発生する場合(みなし贈与)、当人同士に贈与の意図がなかったとしても贈与とみなされてしまう場合があります。

代表的なものは下記のような取引です。

■ 時価より著しく低い価額で財産を渡す

例)相場で5,000万の不動産を1,000万で売った

■ 債務の免除

例)貸していた500万を返さなくてもいい事にした

4, 贈与の特例制度

国は父母、祖父母から消費の活発な子・孫世代への資産移転を促すために様々な優遇制度を設けています。

住宅取得等資金の贈与の特例(平成27年1月1日から令和3年12月31日までの贈与)

父母、祖父母から20才以上の子、孫に住宅取得費用を贈与する際に贈与税を非課税とする制度です。

令和2年4月1日から令和3年3月31日までの贈与に対し、省エネ住宅であれば1,500万まで、それ以外の住宅であれば1,000万まで贈与税非課税となります。

贈与税の配偶者控除

婚姻期間20年以上の配偶者から居住用不動産又は居住用不動産を取得するための金銭の贈与を受けた場合、最高2,000万までは贈与税非課税となります。

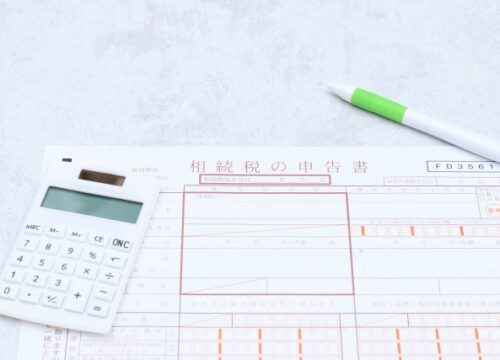

相続時精算課税制度

60才以上の父母、祖父母から20才以上の子・孫へ贈与を行う際に2,500万までが非課税で贈与できる制度です。

ただし、この制度を選択した年以降の贈与に対しては110万控除ができる暦年課税による贈与はできなくなる点に注意が必要です。制度選択以降は2,500万を超えた部分の贈与に対して20%の贈与税が発生します。

「相続時精算」という名称のとおり、相続が発生した際にはこの制度によって贈与された財産を相続財産に加えて税額計算(相続時精算)をします。

将来値上がりするような財産や、所得を生み出す賃貸物件を早めに贈与する際に有効です。

教育資金の一括贈与

30歳未満で前年の所得が1,000万以下の子、孫に教育資金を贈与する場合、1,500万(学校以外の塾などは500万)までが非課税になる制度です。

例)中学、高校、大学、専門学校、塾、スイミングスクールなど

結婚・子育て資金の一括贈与

20才以上50才未満で前年の所得が1,000万以下の子、孫に結婚、子育て資金に充てるために、一人につき1,000万までは非課税とする制度です。

例)挙式費用、不妊治療、妊婦健診、子の医療費、幼稚園保育園の保育料など

5, 最後に

上記のような制度を活用すれば非課税で下の世代に財産を移転できますが、要件を満たしているかどうかをちゃんと確認する必要があります。

顧問の税理士に一度相談をしてから実行することをお勧めします。

■ 時価より著しく低い価額で財産を渡す

例)相場で5,000万の不動産を1,000万で売った

■ 債務の免除

例)貸していた500万を返さなくてもいい事にした

令和2年4月1日から令和3年3月31日までの贈与に対し、省エネ住宅であれば1,500万まで、それ以外の住宅であれば1,000万まで贈与税非課税となります。

ただし、この制度を選択した年以降の贈与に対しては110万控除ができる暦年課税による贈与はできなくなる点に注意が必要です。制度選択以降は2,500万を超えた部分の贈与に対して20%の贈与税が発生します。

「相続時精算」という名称のとおり、相続が発生した際にはこの制度によって贈与された財産を相続財産に加えて税額計算(相続時精算)をします。

将来値上がりするような財産や、所得を生み出す賃貸物件を早めに贈与する際に有効です。

例)中学、高校、大学、専門学校、塾、スイミングスクールなど

例)挙式費用、不妊治療、妊婦健診、子の医療費、幼稚園保育園の保育料など

顧問の税理士に一度相談をしてから実行することをお勧めします。

- 病院・クリニックの方へ

- 歯科の方へ

- 新規開業をお考えの方へ

- 医療法人設立をお考えへ

- 事業承継・相続・売却をお考えの方へ

グループのサービスご紹介