【相続税対策】相続時精算課税と暦年課税の税制改正

Contents

1.はじめに

相続税対策として、一般的に活用されるのは下記の2つです。

・110万非課税枠を使った暦年課税制度

・2500万非課税の相続税精算課税制度

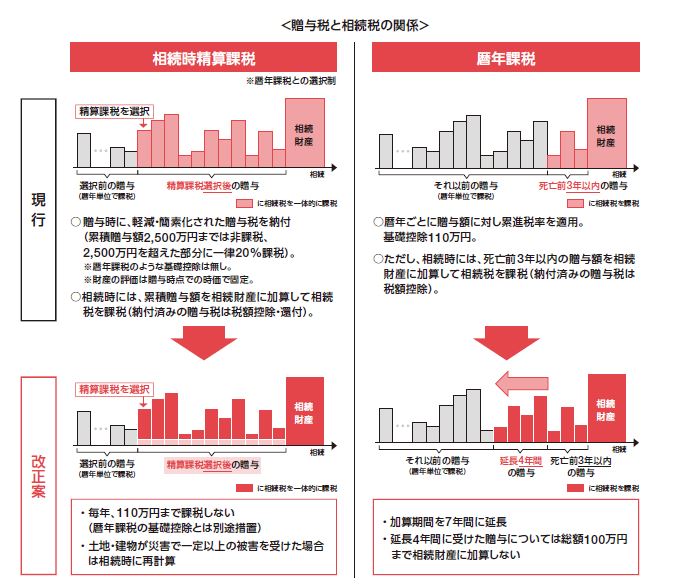

これまでは、相続時精算課税制度を選択すると暦年課税に戻れないのがデメリットでした。しかし、今回の令和5年度税制改正では、相続時精算課税制度を選択しても受贈者1人あたり年間110万の基礎控除額が適用可能となりました。今回は相続時生産課税と暦年課税の改正についてお伝えします。

2.相続時精算課税制度とは?

相続時精算課税制度は、財産を贈与する者と財産をもらう者がそれぞれ以下の条件を満たす必要があります。

贈与者:その年の1月1日時点で60歳以上の直系尊属

受贈者:その年の1月1日時点で18歳以上の子供または孫

この条件を満たせば2500万までは贈与税がかかりません。早く次世代に財産を移したい、特定の人物へ財産を渡したいケースでは使いやすい制度です。ただし、贈与財産は相続税の課税対象に加えられます。またデメリットとして、暦年課税に戻れない、小規模宅地等の特例が使えないなどが挙げられます。

3.改正内容

今回の改正では、令和6年1月1日以降の贈与については、相続時精算課税制度の2500万に加えて、創設された110万の基礎控除額、合わせて2610万まで贈与税がかからないことになります。そして、その翌年以降は引き続き110万の基礎控除額を活用して贈与していくことが可能になります。

この110万の基礎控除額は、暦年課税の基礎控除額とは別のものとして扱われ、相続財産への加算対象にはなりません。その代わり、暦年贈与は相続開始前7年以内(現行3年以内)の贈与額の全てが相続財産加算の対象となります。生前贈与の3年以内加算ルールが7年以内加算ルールに変わります(延長された4年間は総額100万まで相続財産に加算されない見直しがあった)。ちなみに、アメリカでは生前贈与の一生涯分が相続財産に加算されるらしいです。

4.まとめ

この税制改正によって、暦年課税制度よりも相続時精算課税制度を選択した方が有利なケースが増えると思います。ただし、財産の状況、いつ相続が発生するか、そして実際に行う対策内容によっては暦年課税が有利の場合もありますので、弊社スタッフへお問い合わせください。

- 病院・クリニックの方へ

- 歯科の方へ

- 新規開業をお考えの方へ

- 医療法人設立をお考えへ

- 事業承継・相続・売却をお考えの方へ

グループのサービスご紹介